« L’histoire ne se répète pas, mais elle rime. » – Mark Twain

Le Fonds monétaire international a qualifié l’ère actuelle de deuxième Âge d’or américain. L’expression anglaise, qu’a popularisée Mark Twain en 1873, fait référence à une mince couche d’or appliquée à une surface afin qu’elle paraisse plus richement décorative. Dans son ensemble, l’économie à la fin du XIXe siècle semblait marquée par une croissance sans précédent – la mince couche d’or – grâce aux innovations technologiques qui ont contribué à la grande expansion industrielle dans les secteurs des chemins de fer, de l’exploitation minière et pétrolière et des finances. Toutefois, la richesse nouvellement acquise était concentrée dans les mains d’un petit nombre d’industriels, de banquiers et de requins de la finance. En fait, entre 1860 et 1900, le décile le plus fortuné des ménages américains détenait environ 75 % de la richesse du pays1, ce qui a entraîné une importante inégalité sociale.

Le deuxième Âge d’or américain?

Nous nous retrouvons actuellement dans une autre ère d’innovation technologique, celle de l’information. Les sociétés comme Amazon, Google et Facebook dominent le paysage et ont créé des milliers de millionnaires. Entre temps, l’automatisation a éliminé des milliers d’emplois et l’inégalité économique frôle des niveaux inégalés depuis avant la Seconde Guerre mondiale : la moitié inférieure de la population adulte mondiale détient collectivement moins de 1 % de la richesse mondiale et le décile supérieur, 85 %2.

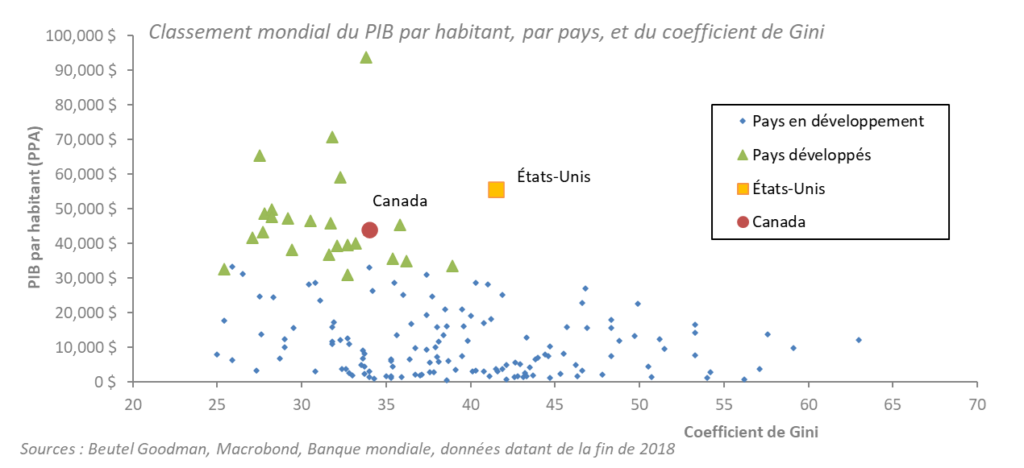

Les États-Unis semblent particulièrement se démarquer par rapport aux autres pays développés. Le graphique ci-dessous montre que le rapport entre le PIB par habitant des États-Unis et le coefficient de Gini du pays est très asymétrique (le coefficient de Gini mesure l’inégalité; une économie ayant une répartition des revenus égale inscrirait un coefficient de 0,0, contre 100 pour une économie au sein de laquelle une personne reçoit l’entièreté des revenus). Parmi les pays dont le coefficient de Gini est semblable à celui des États-Unis (qui est de 41,5), on retrouve la Malaisie, Haïti, l’Argentine, la Côte d’Ivoire et la Turquie. Le Canada a un coefficient de 34.

La situation de l’économie mondiale semble précaire, comme en témoigne l’accroissement des risques géopolitiques. En Europe, les mouvements contestataires prennent de l’ampleur, notamment l’autoritarisme en Europe centrale et en Europe de l’Est, le Brexit et le gouvernement populiste en Italie. Les États-Unis continuent de mener une guerre commerciale mondiale avec la Chine et risquent de plus en plus d’en commencer une avec l’Europe, en imposant des tarifs douaniers. La montée du populisme et l’aggravation des risques géopolitiques sont dues en grande partie à l’inégalité économique. Si la croissance économique continue de ralentir, les risques géopolitiques ne feront qu’augmenter.

Le premier Âge d’or américain n’a pas pris fin rapidement. En 1894, les États-Unis ont tenté d’instaurer un impôt sur le revenu (2 % pour le revenu supérieur à 4 000 $, ce qui équivaut à environ 115 000 $ en dollars d’aujourd’hui), mais la Cour suprême a refusé. L’impôt sur le revenu était considéré comme « antidémocratique, inquisitorial et une erreur de principe »3. Ce n’est qu’en 1913 que les États-Unis ont ratifié le 16e amendement, qui a permis au Congrès de lever un impôt sur le revenu.

Aujourd’hui, le même discours est employé contre Elizabeth Warren et Bernie Sanders, candidats démocrates aux élections présidentielles américaines, qui proposent l’instauration d’un impôt sur la fortune. Il a fallu deux guerres mondiales, une Grande dépression et le « New Deal » du président Roosevelt avant que la croissance économique reprenne son essor et contribue à l’amélioration de l’égalité des revenus et de la richesse. L’inégalité d’aujourd’hui a commencé dans les années 1980, lorsque l’économie stagnante et surréglementée des années 1970 a mené au retour du laissez-faire économique.

Il s’agit maintenant de savoir comment se positionner par rapport à une situation qui peut s’améliorer ou empirer, selon le résultat des élections américaines de l’année prochaine. Ces enjeux pourraient prendre une décennie avant de se résoudre, et les marchés sont changeants. Les tendances économiques qui prennent forme graduellement sous la surface n’ont souvent aucune incidence sur les marchés, jusqu’au jour où elles deviennent le facteur incontournable.

Positionnement du portefeuille

Comme nous sommes conscients de ces risques, nos portefeuilles de titres à revenu fixe ont une duration un peu longue, car les perspectives de croissance semblent faibles. Toute hausse des taux d’intérêt aura un effet négatif sur les consommateurs et les entreprises (voir l’encadré à la page suivante). Nous maintenons également la surpondération sélective des titres de sociétés. Lorsque nous examinons une entreprise à des fins de placement, nous tenons compte de plusieurs mesures et allons au-delà des simples agrégats. De cette manière, si les écarts s’élargissent, nous serons bien placés sur le marché des titres de créance de sociétés et détiendrons des positions capables de surperformer et de conserver leur valeur en périodes de turbulences..

NOTES

1Tindall, George Brown et Shi, David E. (2012). America: A Narrative History (Brief Ninth Edition) (Vol. 2). W. W. Norton & Company.

ISBN 0393912671 p. 589

2Crédit Suisse, Global Wealth Report 2018. Le rapport peut être téléchargé à l’adresse https://www.credit-suisse.com/about-us-news/fr/articles/news-and-expertise/global-wealth-report-2018-us-and-china-in-the-lead-201810.html.

3« Mr. Cockran’s Final Effort », The New York Times, 31 janvier 1894. L’article peut être téléchargé à l’adresse https://timesmachine.nytimes.com/timesmachine/1894/01/31/104107025.pdf

Simulation d’un système économique complexe

L’économie est un système complexe. La plupart des théories économiques sont fondées sur des agrégats : le PIB, l’inflation, le taux de chômage, l’investissement et l’endettement sont quelques-unes des mesures sur lesquelles les économistes se penchent. Toutefois, lorsque nous examinons l’économie en tant que système complexe regroupant des agents multiples – consommateurs, entreprises, pays, etc. – qui sont uniques et qui interagissent les uns avec les autres, nous comprenons mieux la dynamique sous-jacente de l’économie et les risques connexes.

Prenons, par exemple, le ratio dette/revenu. Dans l’ensemble, ce ratio semble favorable pour la plupart des secteurs de l’économie américaine; toutefois, en poussant plus loin, on constate que la répartition de la dette est dangereusement faussée.

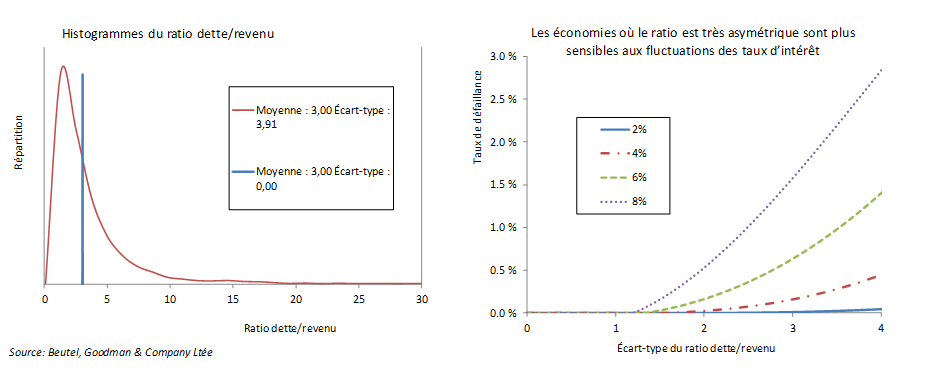

Nous avons mené bon nombre de simulations de différentes économies avec plusieurs agents économiques – qu’il s’agisse de consommateurs ou d’entreprises – et des répartitions du ratio dette/revenu allant d’un léger écart-type (la ligne bleue du graphique de gauche, ci-dessous, où le ratio est de 2,99 à 3,01) à un écart-type où le ratio est très asymétrique (la ligne rouge du même graphique, où le ratio est de 0 à 30). Toutefois, la mesure importante du ratio dette/revenu moyen est demeurée la même dans toutes nos simulations. Les économistes qui se concentrent uniquement sur les agrégats moyens seraient incapables d’opérer la différenciation entre ces diverses économies simulées.

Nous soumettons ces économies à des chocs en appliquant divers taux d’intérêt, ce qui entraîne des taux de défaillance très différents, comme en témoigne le graphique de droite ci-dessous, où les économies à faible ratio dette/revenu n’affichent aucune défaillance lorsque les taux d’intérêt changent. Lorsque la répartition du ratio s’élargit (vers la droite sur l’axe des x du graphique en bas à droite), la hausse des taux d’intérêt fait grimper le taux de défaillance. Les économies où le ratio est très asymétrique sont beaucoup plus sensibles à la hausse des taux d’intérêt, même si le ratio dette/revenu moyen est le même dans tous les cas!

En fin de compte, on obtient des résultats très différents lorsqu’on ajoute un simple élément de complexité à notre économie, et la fragilité d’une économie où le ratio est asymétrique devient évidente. Nous devons regarder au-delà des agrégats et en deçà de la « couche d’or » de l’économie pour obtenir un véritable portrait global.

Télécharger le PDF

Sujets connexes et liens d’intérêt :

- La théorie monétaire moderne : une nouvelle économie vaudou?

- Miser sur la vérification diligente pour éviter les défauts de paiement

- Fonds communs de placement

Les informations contenues dans le présent document représentent les points de vue de Beutel, Goodman & Company Ltée au 15 novembre 2019 et peuvent être modifiées sans préavis. Elles sont fournies uniquement à titre indicatif et n’ont pas pour objet de proposer des conseils financiers, fiscaux, juridiques ou autres, ni de doivent être considérées comme de tels conseils.

© Beutel, Goodman & Company Ltée, 2019. Tous droits réservés. Le présent document ne peut pas être copié, diffusé, vendu ou modifié sans le consentement écrit préalable de Beutel, Goodman & Company Ltée.