Par l’équipe de titres à revenu fixe Beutel Goodman

En Italie, où 68 gouvernements se sont succédé depuis la fin de la Seconde Guerre mondiale, la population est habituée aux bouleversements politiques. Il n’en va pas de même au Royaume-Uni, que l’on considère généralement, à l’échelle mondiale, comme un modèle de bonne gouvernance et de stabilité―avant le Brexit, du moins. Depuis sa sortie de l’Union européenne, on dirait cependant que ce pays a une propension, comme l’Italie, aux crises politiques.

Après le décès le 8 septembre dernier de la reine Elizabeth II qui, véritable symbole de longévité et de stabilité, a connu le plus long règne de l’histoire du Royaume-Uni, le pays a dû faire face, plus tard dans le mois, à une crise politique et financière dans laquelle il s’est lui-même plongé. Tous les pays du monde ont ainsi pu voir quelles sont les conséquences, intentionnelles ou non, d’un décalage entre la politique budgétaire et la politique monétaire.

Effet de levier et passif

Le 28 septembre, le nouveau gouvernement, dirigé par la première ministre Liz Truss, a annoncé un plan financier qui a pris des allures de tsunami. C’est le chancelier de l’Échiquier, Kwasi Kwarteng, qui a présenté ce plan de relance budgétaire extraordinaire, comprenant des réductions d’impôts et un gel des tarifs énergétiques, au moment où la Banque d’Angleterre s’apprêtait à entamer un resserrement quantitatif visant à freiner l’inflation galopante. Cette contradiction entre politique budgétaire et politique monétaire a fait souffler un vent de panique sur les marchés obligataires, et la vente massive d’obligations d’État qui a suivi a provoqué une crise de liquidité au sein des régimes de retraite britanniques. Au cœur du drame, une stratégie moins connue : l’investissement guidé par le passif.

Selon cette stratégie, il faut faire correspondre versements des investissements et besoins de trésorerie. Pour y arriver, on peut recourir à l’effet de levier sur le marché des pensions sur titres, ainsi qu’à des swaps pour couvrir les risques de taux d’intérêt, d’inflation et de change. Ces tactiques se sont avérées utiles pour les régimes de retraite, car elles leur permettent d’apparier les actifs et les passifs futurs. Cependant, le recours à l’effet de levier s’accompagne toujours de risques, comme nous l’avons bien vu le 28 septembre.

Avec la montée en flèche des rendements obligataires, les régimes de retraite ont été engloutis sous un déluge d’appels de marge. Ils ont alors été contraints de se départir de leurs actifs les plus liquides, principalement des obligations d’État, dont les rendements ont grimpé de 100 points de base en une seule journée―les taux des obligations à 10 et 30 ans ayant respectivement atteint 4,5 % et 5 %. La livre, quant à elle, s’est effondrée, frôlant même brièvement la parité avec le dollar américain pour la première fois de son histoire.

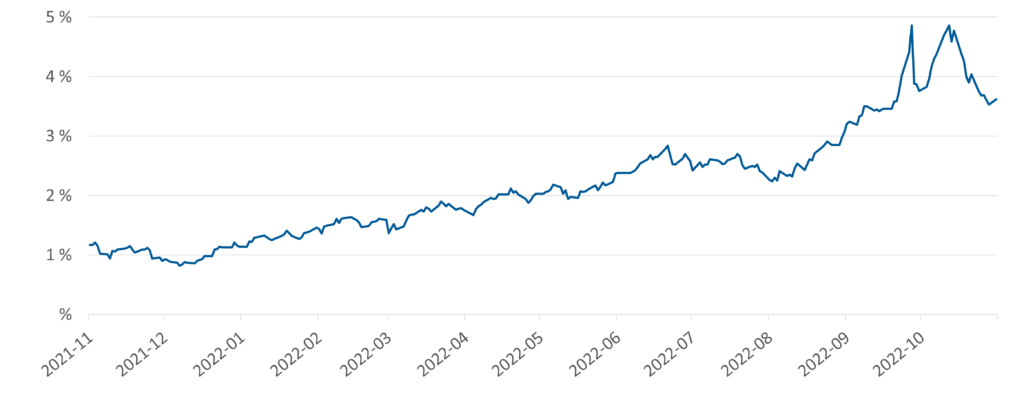

Tableau 1 : Rendement des obligations d’État britanniques à 30 ans

Ce graphique linéaire montre les rendements des obligations d’État britanniques à 30 ans, du 1er novembre 2021 au 31 octobre 2022. Après avoir oscillé entre 1 % et 3 % une grande partie de la période, les rendements ont bondi à 5 % à la fin de septembre 2022, quand a eu lieu une vente massive de cette catégorie de titres.

Source : Beutel Goodman, Macrobond, au 31 octobre 2022

Dans ce contexte, la Banque d’Angleterre s’est vue forcée d’intervenir à titre de « prêteur de dernier ressort » et de procéder à un assouplissement quantitatif en rachetant des obligations d’État, et ce, pour protéger le marché obligataire britannique et éviter une éventuelle contagion sur les marchés financiers mondiaux.

À cause du fameux mini-budget, qui était incompatible avec les mesures de la Banque d’Angleterre pour endiguer l’inflation et qui a failli provoquer l’effondrement des marchés financiers, le mandat de Kwarteng et de Truss a pris fin abruptement. Jeremy Hunt est venu remplacer Kwarteng dans un premier temps, puis Rishi Sunak est devenu premier ministre à la place de Truss. Le passage de Truss au 10 Downing street a été le plus court de l’histoire. Il s’agit d’un autre cas de « congédiement politique » au Royaume-Uni où, depuis le Brexit en 2016, cinq premiers ministres ont défilé―dont trois seulement en 2022.

Par la suite, la Banque d’Angleterre a amorcé le programme de resserrement quantitatif prévu auparavant, et les marchés obligataires mondiaux ont répondu favorablement à l’arrivée de Rishi Sunak aux commandes. Mais pas de lune de miel au programme : le nouveau gouvernement devra prendre des décisions difficiles. Le Royaume-Uni passera donc par une longue période d’austérité pour redresser les finances publiques. Avec une inflation dépassant 10 % et une crise énergétique à l’horizon, l’hiver risque d’être long et difficile pour les Britanniques.

Du côté de l’investissement guidé par le passif, les régimes de retraite semblent avoir amélioré leur coefficient de capitalisation. De plus, les organismes de réglementation britanniques devraient prendre des mesures pour augmenter la liquidité et réduire l’utilisation de l’effet de levier dans ce secteur. Les régimes pourraient ainsi accroître leur exposition aux actifs liquides, comme les obligations d’État, tout en réduisant le recours à des actifs moins liquides, comme les obligations structurées adossées à des prêts (les CLO), ou les actifs illiquides, par exemple l’infrastructure et les biens immobiliers.

Collaboration nécessaire entre les gouvernements et les banques centrales

Cette crise montre clairement ce qui peut se produire lorsqu’il y a dissonance entre la politique monétaire et la politique budgétaire. À l’instar d’autres banques centrales, la Banque d’Angleterre relève énergiquement ses taux d’intérêt (275 points de base depuis le début de l’année, au 3 novembre) pour tenter de maîtriser l’inflation. Toutefois, les mesures de relance budgétaire introduites par le gouvernement Truss, qui visaient à aider les consommateurs (lire « électeurs ») touchés par la hausse des prix, étaient elles-mêmes inflationnistes.

La politique monétaire de la Banque d’Angleterre, qui est au diapason de celle de la plupart des autres banques centrales, consiste à freiner la demande en rehaussant les taux d’intérêt. À l’opposé, Truss a voulu, au moyen de sa politique budgétaire, stimuler la demande en réduisant les impôts. La cohabitation de ces forces contraires ne pouvait permettre à l’économie de bien fonctionner. Et c’est parce qu’il a fait fi de cette réalité que le gouvernement de Truss est tombé.

Cette crise devrait servir de leçon à certains pays comme le Canada et les États-Unis, où les élus pourraient être tentés d’atténuer les répercussions de l’inflation sur les consommateurs.

Après une période de stimulation budgétaire sans précédent en contexte pandémique, la Réserve fédérale américaine et la Banque du Canada ont haussé considérablement leurs taux cette année. Parallèlement, le gouvernement Trudeau au Canada et l’administration Biden aux États-Unis ont pris certaines mesures pour réduire l’inflation, mais celles-ci ne semblent pas venir contrecarrer les efforts des banques centrales. Au Canada, les propositions, relativement modestes (environ 4,5 milliards de dollars), sont axées sur les ménages à faible revenu. Les États-Unis, quant à eux, ont adopté une loi d’envergure sur la réduction de l’inflation (Inflation Reduction Act), qui prévoit environ 500 milliards de dollars américains de nouvelles dépenses et d’allégements fiscaux pour stimuler le secteur de l’énergie propre, réduire les coûts des soins de santé et augmenter les recettes fiscales. Si aucun des éléments de la loi n’est en soi inflationniste, nous surveillerons tout de même de près la façon dont la politique budgétaire influe sur les efforts des banques centrales pour lutter contre l’inflation.

Crise de liquidité

Ce qui est arrivé au Royaume-Uni a permis de mettre en lumière l’utilisation de l’effet de levier par les régimes de retraite et les conséquences potentiellement graves d’un manque de liquidité. Les régimes de retraite britanniques, qui avaient investi massivement dans des actifs relativement illiquides, comme les infrastructures, les biens immobiliers et les obligations structurées adossées à des prêts, se sont retrouvés en situation délicate lors des appels de marge du 28 septembre. Ils ont dû vendre leurs actifs les plus liquides, par exemple les actions, les obligations de sociétés et les obligations d’État, perturbant de ce fait les marchés.

De nombreux observateurs ont fait un rapprochement avec la crise des prêts hypothécaires à risque, qui a ouvert la voie à la crise financière mondiale de 2007-2008, et plus particulièrement avec le moment où la banque Lehman Brothers a fait faillite, entraînant dans sa chute AIG – un phénomène qui menaçait de se propager à l’échelle mondiale. L’analogie ne tient pas la route, car, dans le cas qui nous intéresse, la Banque d’Angleterre est intervenue pour redresser la barre, contenant ainsi le risque d’une contagion potentiellement beaucoup plus grave et dommageable. Cette crise a d’ailleurs permis à la Banque d’Angleterre d’asseoir sa réputation, elle qui a su bien protéger le système en tant que prêteur de dernier recours. Elle a également donné trois semaines aux régimes de retraite pour assainir leur bilan, et au gouvernement pour remanier sa politique budgétaire – ce qui a été fait depuis. Cet ultimatum a signifié deux choses : les mesures de relance ne dureraient pas indéfiniment et le resserrement quantitatif allait bientôt faire son retour.

Les cycles de resserrement peuvent avoir des conséquences inattendues, en particulier pour les acteurs qui adoptent une stratégie à effet de levier. Et vu l’interdépendance des marchés financiers du monde entier, une crise qui secoue un pays ou une région peut se propager rapidement.

Leçons d’outre-Atlantique

Voyant les problèmes liés à l’investissement guidé par le passif au Royaume-Uni, de nombreux investisseurs canadiens et américains se demandent si une telle commotion pourrait aussi se produire en sol nord-américain. Tout d’abord, aux États-Unis et au Canada, les régimes de retraite utilisent en général moins l’effet de levier qu’au Royaume-Uni. Cela s’explique en partie par le fait qu’au Canada, les régimes de retraite ne sont pas indexés pleinement sur l’inflation dans la plupart des cas et ne s’appuient pas autant sur les instruments dérivés. On se sert quand même de l’effet de levier. C’est de cette manière que l’Alberta Investment Management Corporation a perdu environ trois milliards de dollars en essayant de tirer parti de la volatilité sur les marchés causée par la pandémie, en mars et avril 2020.

Aux États-Unis, on fait appel aux instruments dérivés surtout pour couvrir les risques de change et de taux d’intérêt. De plus, selon Fitch Ratings, les régimes de retraite des États et des gouvernements locaux américains actualisent leur passif en appliquant le même taux fixe de rendement à long terme que pour leur actif, tandis que les régimes de retraite des sociétés britanniques actualisent leur passif en suivant les taux variables fondés sur le marché1. Par conséquent, les régimes de retraite américains sont moins exposés aux appels de marge parce que leur actif et leur passif ont tendance à suivre la même trajectoire; ainsi leur capitalisation demeure relativement stable.

Au Canada, la gestion du risque est bien encadrée par la réglementation, et le Bureau du surintendant des institutions financières (BSIF) surveille de près les régimes de retraite publics.

En ce qui concerne la liquidité, les régimes de retraite en fiducie canadiens détenaient 2,21 billions de dollars d’actifs au premier trimestre de 2022, selon Statistique Canada. Ces actifs étaient répartis comme suit : 38,7 % d’actions, 25,8 % de titres à revenu fixe, 7,8 % dans les infrastructures, 11,5 % dans les biens immobiliers, 4,7 % de placements à court terme et 11,5 % d’actifs que Statistique Canada considère comme étant de « nationalité inconnue ». Les infrastructures et les biens immobiliers sont généralement considérés comme des actifs illiquides. Ce que l’on ignore, c’est la proportion des actions et des obligations privés (moins liquides) et publics (plus liquides). Si les régimes de retraite canadiens semblent avoir suffisamment de liquidités, ce paramètre reste au centre des préoccupations de la Banque du Canada. Dans sa Revue du système financier de 2022, la Banque indique : « La fragilité de la liquidité des marchés des titres à revenu fixe demeure une vulnérabilité structurelle. Une hausse soudaine de la demande de liquidités de la part des gestionnaires d’actifs pourrait faire en sorte que les banques ne soient plus disposées à fournir ces liquidités. Cela entraînerait d’importantes fluctuations des prix et pourrait même paralyser certains marchés. Le resserrement récent des conditions financières et la volatilité accrue des marchés ont réduit la liquidité. »

Aux États-Unis, les régimes de pension ont beaucoup d’actifs illiquides. Selon le site Public Plans Data, à la fin de l’année 2021, les régimes de retraite étatiques et locaux américains avaient sous gestion 4,5 billions de dollars américains d’actifs, répartis comme suit : 47,3 % d’actions, 21,4 % de titres à revenu fixe, 11,3 % de capital-investissement, 8,1 % dans les biens immobiliers, 2,1 % en trésorerie, 1,8 % dans les matières premières, 6,1 % de fonds spéculatifs et 2 % d’actifs d’autres catégories. En général, le capital-investissement, les biens immobiliers et les fonds spéculatifs sont considérés comme illiquides.

Globalement, nous estimons relativement faible le risque que survienne au Canada ou aux États-Unis une crise similaire à celle qui a ébranlé les régimes de retraite britanniques. Cela dit, il faudra surveiller l’évolution de la situation.

Prêteur de dernier recours

Ce qui s’est passé au Royaume-Uni nous oblige à revoir le rôle des banques centrales. Depuis la crise financière mondiale de 2007-2008, les banques centrales interviennent massivement dans les marchés de capitaux, en recourant de plus en plus à l’assouplissement quantitatif. Sur les marchés, on s’attend désormais à ce que les banques centrales sauvent la mise quand les liquidités se tarissent. À l’avenir, elles devront intervenir de manière plus tactique, en tant que prêteur de dernier recours, seulement lorsque c’est nécessaire et pour une durée déterminée, plutôt que de stimuler en permanence l’économie au moyen de l’assouplissement quantitatif.

Le marché obligataire britannique est maintenant stabilisé. De la crise des régimes de retraite de 2022, nous devons retenir trois grandes leçons : 1) la politique budgétaire et la politique monétaire ne peuvent pas être divergentes; 2) des événements inattendus peuvent se produire pendant un cycle de hausse des taux; et 3) le resserrement quantitatif réduit considérablement la liquidité au sein du système financier et en fait ressortir les vulnérabilités.

Notes

1 US Public Pensions Unlikely to Face UK Pension-Style Crisis, Fitch Ratings, 14 octobre 2022.

Télécharger le PDF

Sujets connexes et liens d’intérêt :

- Les risques liés aux cycles de hausses des taux

- La fin du TINA

- La courbe de la confusion

- Fonds d’obligations de base Plus Beutel Goodman

© Beutel, Goodman & Company Ltée, 2022. Le présent document ne peut pas être vendu ou modifié sans le consentement écrit préalable de Beutel, Goodman & Company Ltée. Ces commentaires représentent les points de vue de Beutel, Goodman & Company Ltée à la date indiquée.

Le présent document n’a pas pour objet de proposer des conseils juridiques, financiers, comptables, fiscaux, de placement ou autres et ne doit pas être utilisé à ce titre.

Certaines parties du présent rapport peuvent contenir des énoncés prospectifs. Les énoncés prospectifs sont des énoncés de nature prédictive, qui dépendent d’événements ou de conditions futurs ou y font référence ou qui renferment des termes comme « s’attend », « prévoit », « a l’intention », « projette », « croit », « estime » et d’autres expressions prospectives semblables. En outre, toute déclaration effectuée au sujet de la performance future, des stratégies ou des perspectives ainsi que d’éventuelles mesures futures constitue également un énoncé prospectif. Les énoncés prospectifs sont fondés sur les attentes et les prévisions actuelles concernant les événements futurs et sont assujettis intrinsèquement, entre autres, à des risques, à des incertitudes et à des hypothèses, de sorte que les événements, les résultats, le rendement ou les perspectives réels pourraient démentir ceux qui sont exprimés ou implicites dans ces énoncés prospectifs ou en différer sensiblement.

Ces risques, incertitudes et hypothèses concernent notamment les facteurs généraux relatifs à l’économie, à la situation politique et au marché, les taux d’intérêt et les taux de change à l’échelle nationale et internationale, les marchés des actions et des capitaux, la concurrence des entreprises, les changements technologiques, les changements dans la réglementation gouvernementale, les procédures judiciaires ou réglementaires imprévues et les événements catastrophiques. Cette liste de facteurs importants n’est pas exhaustive. Veuillez examiner attentivement ces facteurs et d’autres avant de prendre des décisions de placement et ne pas vous fier indûment aux énoncés prospectifs. Beutel Goodman n’a pas l’intention expresse de mettre à jour les énoncés prospectifs, que ce soit en raison de nouveaux renseignements, d’événements futurs ou d’autres éléments.