Summary

Résumé : Les taux d’intérêt continuent de faire des remous après la hausse de la Banque du Canada, qui en a surpris plus d’un en juin. La Réserve fédérale américaine a quant à elle décidé de laisser ses taux inchangés lors de son annonce de juin et, selon l’équipe des titres à revenu fixe de Beutel Goodman, le cycle de resserrement monétaire pourrait toucher à sa fin.

La politique monétaire a été un élément moteur des marchés financiers au cours des 18 derniers mois. C’est pourquoi la réunion des 13 et 14 juin de la Réserve fédérale américaine (Fed) était fort attendue. À l’issue de cette réunion, la Fed a annoncé qu’elle suspendait son cycle de hausse des taux, après dix hausses consécutives depuis mars 2022.

Lors d’une conférence qui a eu lieu à Washington en mai, Jerome Powell, le président de la Fed, indiquait déjà qu’une pause était fort probable : « Nous faisons face à de l’incertitude quant aux effets à retardement que pourraient avoir les mesures de resserrement prises jusqu’ici. […] Et nous atteignons un certain équilibre entre les risques de trop en faire et les risques de ne pas en faire assez. »

Après l’annonce de la Fed, les marchés des obligations américains, toujours préoccupés par l’inflation, tablent sur une autre hausse en juillet ou en septembre.

La Banque centrale européenne (BCE) fait également face à une inflation élevée. Sa présidente, Christine Lagarde, a ainsi expliqué, lors d’un discours prononcé à Hanovre, en Allemagne, que la BCE devrait poursuivre son cycle de hausse jusqu’à ce qu’elle ait la certitude que l’inflation est sur le point de revenir dans sa cible (source : BCE, 1er juin 2023).

La Banque du Canada (BdC) a suspendu son cycle de hausse en mars. Toutefois, en raison des données sur l’inflation plus élevées que prévu en avril (4,4 % sur douze mois par rapport à 4,3 % en mars), elle a annoncé une hausse plutôt surprenante de 25 points de base à sa réunion du 7 juin. Nous avons assisté à un revirement semblable en Australie, où la Banque de réserve (BRA) a annoncé des hausses de taux surprises en mai et début juin après avoir suspendu son cycle de hausses en avril.

À notre avis, la Fed, la BdC, la BCE et la majorité des banques centrales partout dans le monde pourraient de nouveau hausser leurs taux au cours de l’été, mais la fin du cycle de resserrement demeure à l’horizon.

Pourquoi maintenant?

Pour suspendre les hausses de taux, les banques centrales doivent estimer que les taux directeurs sont « suffisamment restrictifs » pour que l’inflation revienne à son niveau cible.

Au Canada, l’inflation de base fléchit, mais elle demeure au-dessus de la cible de 2 % de la BdC : en avril, l’indice des prix à la consommation (IPC) médian annualisé sur trois mois était de 3,79 % et l’IPC moyen tronqué, de 3,65 %. La BdC prévoit actuellement que l’IPC global diminuera à 3 % d’ici le milieu de 2023 et atteindra la cible d’ici 2024 (source : Rapport sur la politique monétaire de la Banque du Canada).

Aux États-Unis, l’inflation a sans doute atteint un sommet en juillet dernier lorsque l’IPC sur douze mois a atteint 8,5 %. Nous commençons à observer un ralentissement des augmentations de prix, mais cela ne signifie pas pour autant que les prix diminuent pour les consommateurs. Il s’agit plutôt d’une diminution du rythme des augmentations, qui était en croissance fulgurante aux États-Unis après les confinements imposés en raison de la COVID-19.

En avril, l’IPC sur douze mois était de 4,9 % aux États-Unis, une légère amélioration par rapport à mars (5 % sur douze mois). Également en avril, l’inflation de base sur douze mois s’est maintenue à 5,5 %, comparativement à 5,6 % en mars. Le taux d’inflation de 4,9 % était encore loin de la cible de 2 % de la Fed, mais il s’agissait tout de même de la plus faible augmentation sur douze mois depuis avril 2021.

De toute évidence, la lutte contre l’inflation n’est pas gagnée d’avance. En effet, la Fed a estimé qu’elle n’atteindra probablement pas sa cible de 2 % avant 2025, voire plus tard. Le chemin pour y parvenir s’annonce long, mais le cycle du resserrement monétaire semble ralentir l’économie comme souhaité.

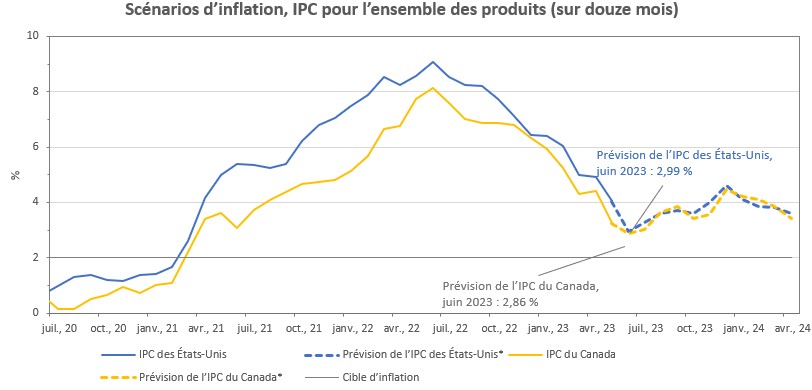

Au cours des derniers mois, nous avons observé une diminution du prix des aliments et de l’énergie, qui devrait prochainement se répercuter sur l’indice des prix à la consommation. Notre dernière analyse révèle que les effets de base pourraient exercer une pression baissière sur l’inflation de mai et juin, puisque le fort taux d’inflation de 2022 ne fait pas partie de l’échantillon. L’effet de base pourrait se résorber au deuxième semestre et entraîner une nouvelle accélération de l’inflation sur douze mois (voir la figure 1).

La baisse initiale de l’inflation globale semble appuyer la décision des banques centrales de suspendre le tour de vis monétaire dans les prochains mois, mais une réaccélération de la hausse des prix au deuxième semestre pourrait retarder l’amorce des baisses de taux attendue par les marchés obligataires américains et canadiens.

Figure 1 : Attentes en matière d’inflation et effets de base. Le graphique ci-dessous montre que, puisque l’inflation élevée enregistrée en mai et juin 2022 ne fait pas partie de l’échantillon sur douze mois, l’inflation globale de juin 2023 pourrait tomber sous la barre des 3 % aux États-Unis et au Canada. L’accélération reprend au deuxième semestre de 2023, puis on observe une nouvelle baisse en 2024. Les projections sont fondées sur la dernière moyenne mobile sur six mois des variations de l’IPC d’un mois à l’autre, extrapolées mensuellement pour illustrer l’importance des effets de base.

* Remarque : La projection est fondée sur la dernière moyenne mobile sur six mois des variations de l’IPC d’un mois à l’autre. Source : Beutel, Goodman & Company Ltée, Statistique Canada, U.S. Bureau of Labor Statistics. En date du 2 juin 2023.

Ce graphique présente des scénarios hypothétiques et n’est fourni qu’à titre d’exemple.

Pleins feux sur la Fed

La Fed semble faire face à un réel dilemme alors qu’elle tente de trouver un juste milieu, c’est-à-dire des taux d’intérêt suffisamment restrictifs pour lui permettre de se rapprocher de sa cible d’inflation de 2 %, mais qui ne causeront pas trop de dommages économiques. Au début des années 1980, le président de la Fed, Paul Volcker, a compris qu’une récession était nécessaire pour juguler l’inflation. Dans le cycle en cours, le président de la Fed souhaite plutôt que l’inflation soit maîtrisée tout en assurant un atterrissage en douceur de l’économie.

La pandémie a grandement perturbé les chaînes d’approvisionnement, et cet effet a été amplifié par l’invasion de l’Ukraine par la Russie en février 2022. Bien qu’on n’anticipe pas une résolution à court terme du conflit en Ukraine, le choc sur les produits de base qu’il a généré semble s’être atténué et les prix se sont normalisés. En règle générale, les goulots d’étranglement qui ont ralenti les chaînes d’approvisionnement depuis le début de la pandémie sont en grande partie résorbés.

Depuis la fin de la pandémie, le marché du travail américain est le point fort de l’économie. Les données sur la rémunération qu’a publiées le U.S Bureau of Labor Statistics le 2 juin révèlent que 339 000 emplois ont été créés. Ces créations d’emplois généralisées ont été observées dans un grand nombre de secteurs, et 93 000 emplois de plus ont par la suite été ajoutés dans les révisions nettes de l’avant-dernier mois.

Les données sur la rémunération sont un indicateur retardataire dans le cycle économique; les indicateurs clés comme les demandes continues d’assurance-emploi montrent clairement que la résilience du marché du travail commence à diminuer. Les demandes continues ont augmenté de 38,9 % par rapport aux creux atteints au milieu de 2022, tandis que les mises à pied ont augmenté et que le taux de démission est à la baisse. Autre signal : le nombre moyen d’heures travaillées est passé à 34,3 heures par semaine, le niveau le plus bas depuis le début de la pandémie. Un sondage auprès des ménages publié le 2 juin a aussi révélé une importante diminution de l’emploi, soit une augmentation de 0,3 % du taux de chômage, qui est passé de 3,4 % en avril à 3,7 % en mai (source : U.S. Bureau of Labor Statistics).

Il y a aussi eu un resserrement considérable des conditions financières en 2023, ce qui était déjà le cas avant l’effondrement de Silicon Valley Bank, de Signature Bank et de First Republic Bank aux États-Unis. Le moins qu’on puisse dire, c’est que le secteur bancaire mondial, et plus particulièrement les banques régionales américaines, a connu des mois agités. Cette situation se soldera sans doute par un resserrement des restrictions de prêt pour les petites et moyennes entreprises ainsi que pour le secteur de l’immobilier commercial, déjà durement touché. Moins les entreprises ont de capital disponible, moins elles ouvrent de nouveaux bureaux et magasins et moins elles achètent d’équipement ce qui, en fin de compte, entraîne une diminution du nombre de travailleurs.

Le Summary of Economic Projections (résumé des projections économiques) de la Fed estime une hausse de 1,1 % du taux de chômage, qui passerait de 3,4 % en avril à 4,5 % d’ici la fin de 2023, mais ne prévoit pas de récession en 2023 (source : Summary of Economic Projections de l’Open Market Committee). Ces données sont particulièrement intéressantes compte tenu des prévisions contradictoires pour le taux de chômage et le PIB. Jamais le taux de chômage n’a augmenté de plus de 1 % pendant deux trimestres sans qu’une récession s’ensuive.

Banque du Canada — Trouver l’équilibre

La Banque du Canada a fait passer son taux directeur à 4,75 % avec son annonce de juin, lorsque le Conseil de direction a décidé de hausser le taux qui était stable depuis mars. Quand la BdC a amorcé une pause en mars, elle se sentait assez en confiance pour adopter une approche attentiste, car elle croyait que l’effet de ralentissement provoqué par le resserrement de la politique monétaire américaine se ferait sentir des deux côtés de la frontière. Toutefois, la récente accélération des secteurs sensibles aux taux d’intérêt, particulièrement l’immobilier, était préoccupante. La BdC cherche à équilibrer les effets de l’offre et de la demande afin de créer les conditions nécessaires au retour durable de l’inflation à la cible de 2 %.

L’inflation a grugé les économies des consommateurs et le pouvoir d’achat qu’ils avaient acquis pendant la pandémie, les rendant plus vulnérables aux hausses de taux. La BdC doit en tenir compte dans sa politique monétaire afin d’atteindre l’équilibre visé.

Selon Teranet, le prix des maisons a chuté de 9 % par rapport au sommet atteint précédemment, mais il semble s’être stabilisé pour le moment. La hausse du niveau d’endettement et du coût du service de la dette est tout de même préoccupante sur le plan de la stabilité financière. Dans sa Revue du système financier — 2023, la BdC indique ce qui suit : « La Banque s’inquiète plus que l’an passé de la capacité des ménages d’assurer le service de leur dette, compte tenu de la hausse des coûts d’emprunt. On s’attend à ce que davantage de ménages subissent des pressions financières dans les prochaines années, à mesure qu’ils renouvelleront leurs prêts hypothécaires. De plus, la baisse des prix des logements a réduit l’avoir propre foncier des propriétaires, et on commence à voir apparaître des signes de stress financier, particulièrement chez les récents acheteurs. » (source : Revue du système financier de la Banque du Canada). Ce stress financier aura pour effet secondaire de diminuer les dépenses dans d’autres secteurs de l’économie, comme celui des biens et services.

L’abordabilité du logement demeure une préoccupation majeure dans les grandes villes canadiennes. En effet, le prix des logements a fait augmenter la dette des ménages : un récent rapport de la Société canadienne d’hypothèques et de logement (SCHL) a révélé que la dette des ménages canadiens est la plus élevée parmi les pays du G7, et qu’environ 75 % de cette dette est sous forme d’hypothèque.

Pendant les deux premières années de la pandémie, moment où les taux d’intérêt étaient près de zéro, il y a eu une hausse marquée de l’achat de propriétés au Canada. Les propriétés achetées en 2020 et en 2021 avec un prêt hypothécaire standard de cinq ans devront être refinancées en 2025 et en 2026, respectivement. Selon nous, il est prudent de présumer que les taux d’intérêt seront plus élevés à ce moment-là que pendant la pandémie, ce qui fera augmenter les paiements hypothécaires.

Ceux qui ont contracté une hypothèque à taux variable ont jusqu’ici pu éviter une augmentation de leurs paiements mensuels en prolongeant la période d’amortissement de leur hypothèque, ce qui a fait en sorte que la période d’amortissement de la plupart des hypothèques à taux variable est maintenant supérieure à 30 ans. Les prêteurs devront faire un paiement forfaitaire au renouvellement pour retrouver une période d’amortissement de 25 ans. La BdC est consciente que, pour les personnes qui ont contracté une hypothèque à taux fixe ou à taux variable, l’augmentation des paiements découlant de la hausse du taux directeur ne s’est pas encore fait complètement sentir. Le stress financier exercé sur le marché fera effet à retardement dans les cinq prochaines années lorsque ces prêts devront être renouvelés.

Tout au long de ce cycle de hausse, la BdC a eu la tâche difficile d’équilibrer sa politique monétaire afin de gérer à la fois les risques touchant la stabilité financière et les risques de l’inflation.

Prédire l’avenir en se basant sur les hausses de taux

Notre plus récent scénario de base prévoit que les économies américaine et canadienne pourraient ralentir dans les douze prochains mois. Maintenant que les banques centrales sont près de suspendre leur cycle de hausse et qu’une ou deux autres hausses sont encore probables, les taux pourraient être assez restrictifs pour ralentir la croissance, affaiblir l’emploi et nous mener à une légère récession. Nous croyons qu’il sera extrêmement difficile de faire atterrir l’économie en douceur.

À ce stade, nous avons adopté une position défensive au chapitre du crédit en privilégiant les actifs jugés sûrs, comme ceux des services publics, des infrastructures et des banques canadiennes.

L’inflation post-pandémie est impitoyable et rend difficile toute prédiction des politiques qu’adopteront les banques centrales mais, compte tenu des hausses de taux en 2022 et en 2023, nous croyons que le ralentissement économique maintes fois prédit est probablement déjà en cours et que la cible d’inflation de 2 % pourrait bientôt apparaître à l’horizon.

Télécharger le PDF

Sujets connexes et liens d’intérêt :

© Beutel, Goodman & Company Ltée, 2023. Le présent document ne peut pas être vendu ou modifié sans le consentement écrit préalable de Beutel, Goodman & Company Ltée. Ces commentaires représentent les points de vue de Beutel, Goodman & Company Ltée à la date indiquée.

Le présent document n’a pas pour objet de proposer des conseils juridiques, financiers, comptables, fiscaux, de placement ou autres et ne doit pas être utilisé à ce titre.

Certaines parties du présent rapport peuvent contenir des énoncés prospectifs. Les énoncés prospectifs sont des énoncés de nature prédictive, qui dépendent d’événements ou de conditions futurs ou y font référence ou qui renferment des termes comme « s’attend », « prévoit », « a l’intention », « projette », « croit », « estime » et d’autres expressions prospectives semblables. En outre, toute déclaration effectuée au sujet de la performance future, des stratégies ou des perspectives ainsi que d’éventuelles mesures futures constitue également un énoncé prospectif. Les énoncés prospectifs sont fondés sur les attentes et les prévisions actuelles concernant les événements futurs et sont assujettis intrinsèquement, entre autres, à des risques, à des incertitudes et à des hypothèses, de sorte que les événements, les résultats, le rendement ou les perspectives réels pourraient démentir ceux qui sont exprimés ou implicites dans ces énoncés prospectifs ou en différer sensiblement.

Ces risques, incertitudes et hypothèses concernent notamment les facteurs généraux relatifs à l’économie, à la situation politique et au marché, les taux d’intérêt et les taux de change à l’échelle nationale et internationale, les marchés des actions et des capitaux, la concurrence des entreprises, les changements technologiques, les changements dans la réglementation gouvernementale, les procédures judiciaires ou réglementaires imprévues et les événements catastrophiques. Cette liste de facteurs importants n’est pas exhaustive. Veuillez examiner attentivement ces facteurs et d’autres avant de prendre des décisions de placement et ne pas vous fier indûment aux énoncés prospectifs. Beutel Goodman n’a pas l’intention expresse de mettre à jour les énoncés prospectifs, que ce soit en raison de nouveaux renseignements, d’événements futurs ou d’autres éléments.