– Par l’équipe des titres à revenu fixe de Beutel Goodman

Si on se fie uniquement aux grands titres des journaux, qui nous annoncent toujours le pire, on risque de devenir pessimiste pour de bon. Le cynique pourrait dire que toutes ces mauvaises nouvelles sont le fonds de commerce des médias, le psychologue pourrait y voir le biais de négativité à l’œuvre, et l’investisseur pessimiste pourrait laisser entendre que tout indique que le marché va bientôt changer de cap. Le curieux, quant à lui, cherchera toujours à comprendre ce qu’il se passe vraiment.

À première vue, on peut effectivement croire que l’heure est grave. L’année 2022 vient à peine de commencer que nous constatons déjà une volatilité accrue des principaux indices boursiers, un élargissement des écarts de taux, une inflation durable, des politiques monétaires de plus en plus restrictives, une pandémie qui se poursuit, et un ralentissement de la croissance économique. Rien de tout cela ne rassure les investisseurs. Il ne faut cependant pas tout réduire à des grands titres alarmistes, et plutôt tenir compte du contexte et percevoir des nuances essentielles. N’oublions pas l’une des pièces les plus importantes du puzzle, sinon la plus importante : le consommateur.

De nos jours, l’économie des pays développés et, par extension, celle du monde entier, dépend largement du consommateur. Il ne fait aucun doute que de nombreuses personnes ont été gravement touchées par la pandémie de COVID-19 et par les mesures prises en réponse à celle-ci, qui ont provoqué l’intense, mais brève, récession de 2020. Les médias n’ont cependant pas dressé un portait très clair de la manière dont les consommateurs se sont, de manière générale, comportés. Les êtres humains savent s’adapter et faire preuve de résilience. C’est l’une des raisons pour lesquelles notre espèce a su prospérer si rapidement dans l’histoire de notre planète. C’est également pourquoi nous ne croyons pas que le monde est au bord d’un gouffre économique.

Un peu de bon sens pour digérer les mauvaises nouvelles

Parmi toutes les mauvaises nouvelles, la récente volatilité des marchés boursiers est possiblement la plus inquiétante. En janvier, l’indice S&P 500 a chuté de 9,2 % (entre le 3 et le 27 janvier), avant de rattraper une partie du terrain perdu pendant les jours suivants et ainsi limiter le recul à environ 5,2 % à la fin du mois. Les pertes ont été encore plus prononcées pour le Nasdaq, qui a perdu 9,0 % au cours du mois, ratant de peu le titre du pire mois de janvier. Ces chiffres ne suscitent pas l’optimisme, mais si l’on prend un peu de recul, on peut constater que la valeur de ces indices demeure environ le double de celle qu’ils affichaient au pire de la récession causée par la COVID, en mars 2020.

Les marchés du crédit ont eux aussi vécu une évolution semblable. Les écarts de crédit se sont ainsi élargis en janvier. Les écarts de rendement des obligations américaines de catégorie investissement et à rendement élevé se sont accentués d’environ 12 et 60 points de base, respectivement. Les écarts des obligations à rendement élevé sont à leur plus haut depuis que le variant Omicron a agité les marchés en novembre 2021. Les écarts des obligations de catégorie investissement canadiennes se sont creusés d’environ 11 points de base, le marché canadien ayant mieux fait que celui de son voisin du sud en raison de la place importante qu’y occupent les produits de base (il en est de même du côté des actions, l’indice composé S&P/TSX ayant récupéré la quasi-totalité des pertes subies au milieu du mois). Un resserrement de la politique monétaire est pratiquement inévitable à ce stade. La Réserve fédérale américaine (la Fed) a doublé le rythme prévu de la réduction de son programme d’achat d’obligations en soutien à l’économie, qui devrait maintenant prendre fin au début du printemps 2022. La Fed prévoit trois hausses de taux d’intérêt cette année, mais nous sommes d’avis qu’il est encore plus probable qu’il y en ait une ou deux de plus. Les investisseurs spéculent maintenant sur la réduction du bilan de la banque centrale américaine. Il ne s’agit d’ailleurs pas seulement d’un phénomène américain; la plupart des grandes banques centrales mondiales ont au minimum fait allusion à une forme ou une autre de resserrement dans un avenir rapproché.

Au premier abord, la fin des politiques monétaires accommodantes de la dernière décennie peut laisser croire que les banques centrales coupent l’herbe sous le pied des investisseurs. Mais est-ce une si mauvaise chose que les banques centrales soient assez confiantes pour mettre fin aux programmes de relance et pour remettre l’économie entre les mains de son principal moteur, le consommateur? Si l’économie ne peut se maintenir à flot sans un interventionnisme constant, est-ce encore vraiment d’une économie dont on parle? Tout porte à croire que l’économie sera en mesure d’encaisser ce resserrement monétaire, et qu’elle en a même peut-être besoin, compte tenu de la durabilité de l’inflation.

Une inflation persistante liée à la demande s’autoalimente; les prix élevés font augmenter les salaires, qui font à leur tour augmenter les prix. Si l’inflation n’est pas maîtrisée, le pouvoir d’achat des consommateurs s’érode, tout comme leur épargne. L’inflation réduit également la croissance réelle, car elle équivaut à une taxe sur la consommation, en particulier pour les produits comme l’essence, qui constituent des dépenses inévitables pour un grand nombre d’entre nous. Nous croyons que l’inflation ralentira pour s’établir à environ 3 % en 2022, mais elle se révèle moins temporaire que ce que la plupart des banques centrales avaient prévu à l’origine. Les banques centrales ont fini par le reconnaître, et augmenteront donc les taux d’intérêt afin de stabiliser les prix et de favoriser la croissance à long terme.

Enfin, la croissance économique annuelle ralentit. Toutefois, comme c’est le cas pour les marchés financiers, il faut adopter une vision à plus long terme pour remettre cet essoufflement en contexte. La croissance de 5,7 % du PIB des États-Unis en 2021 a été la plus importante en près de quatre décennies, même si ce chiffre impressionnant a suivi immédiatement la contraction de 3,4 % enregistrée en 2020. Autrement dit, une partie du succès de 2021 est attribuable à l’effet de base de la faiblesse de 2020. Un ralentissement est très probable en 2022 (et prévu par la quasi-totalité des économistes, y compris ceux de la Fed), et pourrait se produire plus rapidement que prévu en raison de l’accélération de l’inflation et du resserrement de la politique monétaire. Cela dit, nous croyons toujours que l’économie américaine affichera cette année une croissance supérieure à 2 %, qui correspond à sa récente tendance historique, en grande partie grâce aux consommateurs.

Faire confiance au consommateur

À notre avis, tous les indicateurs dont nous venons de parler semblent pires qu’ils ne le sont en réalité. C’est également le cas si l’on s’intéresse au consommateur, qui se porte plutôt bien, mieux que ne le laissent entendre les médias. Le consommateur pourrait d’ailleurs être le joueur le plus utile à ce stade du cycle, en particulier si l’on fait une comparaison avec la dernière grande récession – la crise financière mondiale.

Les consommateurs ont besoin d’argent pour consommer, ce que la plupart tirent d’un revenu d’emploi. Le marché de l’emploi est solide aux États-Unis, le taux de chômage étant descendu à 3,9 % en décembre 2021, soit le niveau le plus bas depuis février 2020 (même s’il est encore légèrement supérieur aux niveaux prépandémie, dans un contexte de grave pénurie de main-d’œuvre). Les rapports du gouvernement indiquent qu’environ 6,5 millions d’Américains étaient sans emploi à la fin de janvier 2022, et que près de 11 millions d’emplois étaient vacants à la fin de décembre 2021. Bien que de nombreux facteurs puissent entrer en jeu, il y a en termes bruts environ 1,7 emploi disponible pour chaque chercheur d’emploi. Il est également possible pour les travailleurs actuels de gravir les échelons (et ainsi augmenter leur revenu) en passant à des emplois de plus haut niveau dans d’autres entreprises. Cette situation est très différente de celle qui prévalait lors de la crise économique mondiale, alors que le taux de chômage a atteint les 10 % et qu’il a fallu plus de cinq ans pour qu’il redescende sous les 5 %, malgré une hausse constante du nombre d’emplois vacants. On peut observer une tendance semblable au Canada, bien qu’elle ne soit pas aussi prononcée. Le taux de chômage continue de reculer, avec environ 1,3 million de chômeurs canadiens en janvier et un record historique de 912 600 emplois vacants à la fin du troisième trimestre de 2021 (Statistique Canada publie uniquement des rapports trimestriels sur les emplois vacants).

L’amélioration de la situation de l’emploi a permis à de nombreux consommateurs d’améliorer leur propre situation financière. Le taux d’épargne des particuliers aux États-Unis a connu une hausse marquée pour atteindre près de 34 % au début de la pandémie et est demeuré élevé pendant plus d’un an, n’ayant retrouvé un niveau plus conforme aux normes historiques d’environ 7 % que récemment. Là encore, cette situation est très différente de ce qui s’est produit pendant la crise financière mondiale, au cours de laquelle le taux d’épargne n’a que brièvement dépassé les 10 % plus de quatre ans après le début de la crise. Une partie de cette forte hausse de l’épargne peut s’expliquer par les aides publiques et par le manque relatif d’endroits où dépenser l’argent en raison des mesures de confinement liées à la COVID, ce qui ne s’était pas produit pendant la crise financière mondiale. Au Canada, où les aides n’ont pas été distribuées à la quasi-totalité des citoyens, le taux d’épargne a connu une hausse plus modeste, pour atteindre 28 %. Il se maintenait tout de même bien au-dessus des normes historiques, à 11 %, à la fin du troisième trimestre de 2021 (encore une fois, les informations sur ce taux ne sont présentées que trimestriellement). Cette hausse de l’épargne a été accentuée par une augmentation des cours des actifs, notamment l’immobilier et les valeurs mobilières qui, collectivement, alimentent un effet de richesse particulièrement perceptible chez les travailleurs à revenu moyen et élevé. Il s’agit là d’un autre contraste par rapport à la crise financière mondiale, qui a entraîné un recul marqué de la valeur des biens immobiliers et des placements.

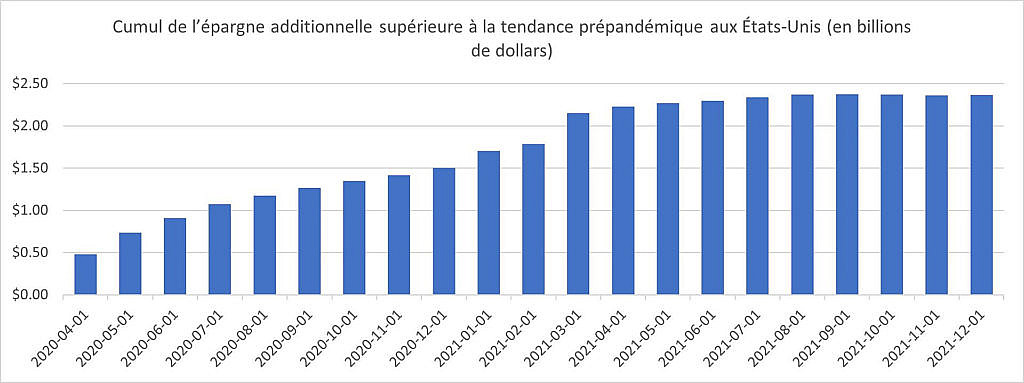

La figure 1 indique la valeur de la nouvelle épargne des consommateurs américains qui s’est située au-delà de la tendance historique pendant la pandémie. Plus de 2 billions de dollars d’épargne ont été accumulés. Le taux d’épargne est toutefois récemment revenu aux niveaux antérieurs à la pandémie.

Source : BEA, Bloomberg Economics

Parmi tout ce dont nous avons parlé, c’est l’inflation qui a le plus grand potentiel de nuire au pouvoir du consommateur. Mais là encore, la situation n’est pas si grave. Bien sûr, certains consommateurs devront revoir leurs habitudes. Des coûts tels que l’essence représenteront assurément une part plus importante des dépenses pour certains. Il semble cependant peu probable que l’inflation freinera de façon importante l’ensemble des dépenses, surtout si elle se résorbe au fil du temps. Cela s’explique en partie par la présence de l’inflation à un endroit où elle est la bienvenue : dans les salaires. Les salaires font l’objet de pressions haussières constantes dans presque tous les secteurs, ce qui ne s’est pas produit depuis le début des années 2000. Bien que la crise financière mondiale et la récession de 2020 aient toutes deux, au départ, entraîné un recul des salaires, il a fallu plus de deux ans pour que la situation revienne lentement à la normale pendant la première, alors que cette fois-ci, le recul a été bref et suivi d’une hausse marquée, et cette hausse se maintient bien au-dessus des niveaux historiques aux États-Unis depuis avril 2021. Au Canada, la situation s’est récemment normalisée après une année de gains supérieurs à la moyenne.

Enfin, il convient de noter que les consommateurs sont très confiants quant à l’avenir. Les sondages sur la confiance des consommateurs, aux États-Unis comme au Canada, démontrent que cette confiance se situe tout près de son niveau d’avant la pandémie. Même si la pandémie et la récession de 2020 ont rendu les gens très nerveux, personne n’est pour autant demeuré pessimiste pendant longtemps, contrairement à ce qu’il s’était passé après la crise financière mondiale.

Les gens sont résilients

Nous vous avons présenté deux listes; l’une est constituée de manchettes économiques pessimistes, et l’autre, de raisons d’être optimistes vu la santé du consommateur. Bien qu’il soit facile de se laisser emporter par l’idée que tout est noir ou blanc, notre rôle, à titre d’investisseurs avisés, est de filtrer ces nouvelles et ce bruit afin de prendre des décisions d’investissement judicieuses. Bien que nous croyions qu’un certain niveau de prudence s’impose en raison du resserrement des conditions financières, du niveau élevé des prix et du ralentissement de l’économie, nous ne cédons pas au pessimisme dont témoignent les manchettes du début de 2022.

Le consommateur est habituellement à l’origine d’environ les deux tiers de la croissance de l’économie américaine. Comme la consommation va et vient, cette prévision demeure hypothétique, mais nous sommes d’avis que le consommateur pourrait générer cette année plus de 75 % de la croissance économique. Cela refléterait directement le passage de témoin entre la relance monétaire et les consommateurs à titre de moteur de l’économie.

L’inflation va bien sûr peser sur la croissance, mais le consommateur est maintenant mieux armé pour gérer les hausses de prix que lors des cycles précédents. La combinaison de la récession et des mesures de confinement liées à la COVID ont fait de l’épargne une option viable, en particulier chez les professionnels à revenu élevé en télétravail qui n’ont pas été mis à pied, contrairement à ce qui aurait pu se produire lors d’autres récessions.

L’inflation pourrait faire mal, et la croissance pourrait perdre de la vitesse, mais n’eut été la solidité du consommateur, nous n’aurions peut-être pas connu un rebond initial aussi marqué. La reprise aurait pu être beaucoup plus lente, comme c’était le cas après la crise financière mondiale. Il est judicieux de faire preuve de prudence à des moments comme celui-ci, mais nous pensons qu’il serait mal avisé de sous-estimer le pouvoir du consommateur.

Télécharger le PDF

Sujets connexes et liens d’intérêt

- Réponse à trois questions clés pour 2022

- Ralentissement de la Chine : Un dragon vieillissant peut encore cracher du feu

- Gardons le calme… et protégeons nos intérêts – Perspectives pour les titres de crédit en 2022

© Beutel, Goodman & Company Ltée, 2022. Le présent document ne peut pas être vendu ou modifié sans le consentement écrit préalable de Beutel, Goodman & Company Ltée. Ces commentaires représentent les points de vue de Beutel, Goodman & Company Ltée à la date indiquée.

Le commentaire dans cette revue ainsi que toutes les opinions et estimations sont fournis à la date indiquée et sont sujets à changement sans préavis. Il ne s’agit pas d’une invitation à acheter ou négocier des titres. Beutel, Goodman & Company Ltée ne cautionne ni ne recommande les titres dont il est question dans le présent document.

Le présent document n’a pas pour objet de proposer des conseils juridiques, financiers, comptables, fiscaux, de placement ou autres et ne doit pas être utilisé à ce titre.

Certaines parties du présent rapport peuvent contenir des énoncés prospectifs. Les énoncés prospectifs sont des énoncés de nature prédictive, qui dépendent d’événements ou de conditions futurs ou y font référence ou qui renferment des termes comme « s’attend », « prévoit », « a l’intention », « projette », « croit », « estime » et d’autres expressions prospectives semblables. En outre, toute déclaration effectuée au sujet de la performance future, des stratégies ou des perspectives ainsi que d’éventuelles mesures futures constitue également un énoncé prospectif. Les énoncés prospectifs sont fondés sur les attentes et les prévisions actuelles concernant les événements futurs et sont assujettis intrinsèquement, entre autres, à des risques, à des incertitudes et à des hypothèses, de sorte que les événements, les résultats, le rendement ou les perspectives réels pourraient démentir ceux qui sont exprimés ou implicites dans ces énoncés prospectifs ou en différer sensiblement.

Ces risques, incertitudes et hypothèses concernent notamment les facteurs généraux relatifs à l’économie, à la situation politique et au marché, les taux d’intérêt et les taux de change à l’échelle nationale et internationale, les marchés des actions et des capitaux, la concurrence des entreprises, les changements technologiques, les changements dans la réglementation gouvernementale, les procédures judiciaires ou réglementaires imprévues et les événements catastrophiques. Cette liste de facteurs importants n’est pas exhaustive. Veuillez examiner attentivement ces facteurs et d’autres avant de prendre des décisions de placement et ne pas vous fier indûment aux énoncés prospectifs. Beutel Goodman n’a pas l’intention expresse de mettre à jour les énoncés prospectifs, que ce soit en raison de nouveaux renseignements, d’événements futurs ou d’autres éléments.